I fondi obbligazionari latinoamericani possono offrire rendimenti elevati e una volatilità controllata, ma quali sono le reali opportunità per gli investitori di fronte a instabilità geopolitica e incertezze macroeconomiche?

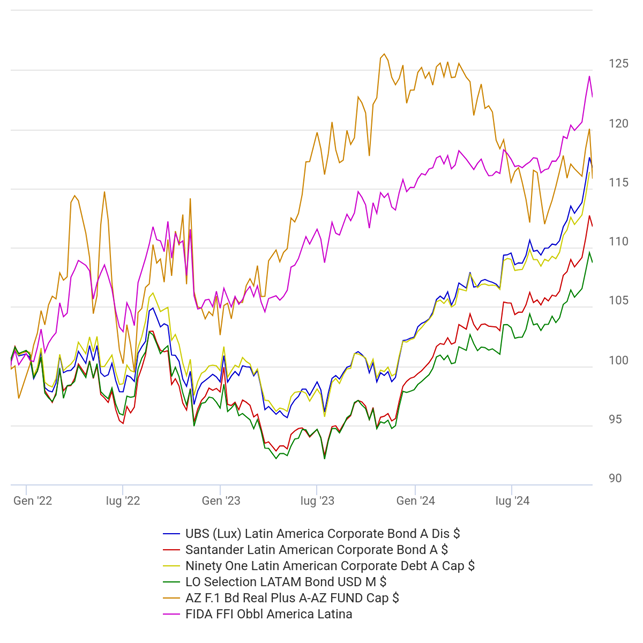

Le categorie FIDA comprendono una vasta gamma di fondi, sia attivi che passivi, caratterizzati da politiche di investimento simili e da caratteristiche che li rendono comparabili e ordinabili secondo diversi criteri. Con oltre 260 insiemi distribuiti in 38 macro-categorie, le categorie FIDA offrono agli investitori una visione dettagliata e analitica delle opportunità di investimento, consentendo di confrontare performance, rischi e rendimenti tra fondi con obiettivi e strategie simili. Tra questi, emerge un sottoinsieme piuttosto ristretto di fondi, poco più di una manciata, che si concentrano sugli strumenti obbligazionari dell’America Latina. Sebbene questo segmento rappresenti una asset class di importanza relativamente marginale nei portafogli diversificati, la sua performance è tutt’altro che irrilevante. Contrariamente alle aspettative iniziali, i fondi che investono in titoli di stato e corporate dell’America Latina si distinguono per una sorprendente resilienza, con un indice di Sharpe medio di 0,86 su tre anni. Questo dato, apparentemente controintuitivo, è sostenuto da un rendimento medio superiore al 22%, accompagnato da una volatilità contenuta sotto il 6%, un valore che sembra quasi paradossale per un’area geografica nota per le sue sfide geopolitiche e sociodemografiche. La combinazione di rendimento elevato e bassa volatilità rende questo settore particolarmente interessante per gli investitori in cerca di opportunità che, pur comportando rischi, offrano un potenziale di ritorno superiore rispetto a molte altre aree di investimento.

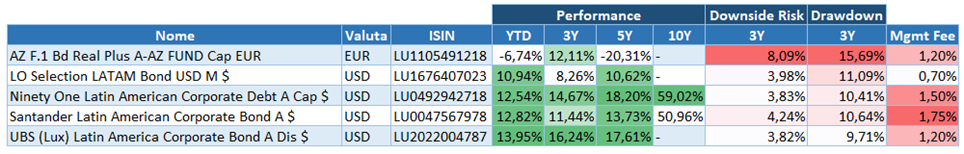

Dati disponibili al 02/12/2024

Le caratteristiche del debito in America Latina

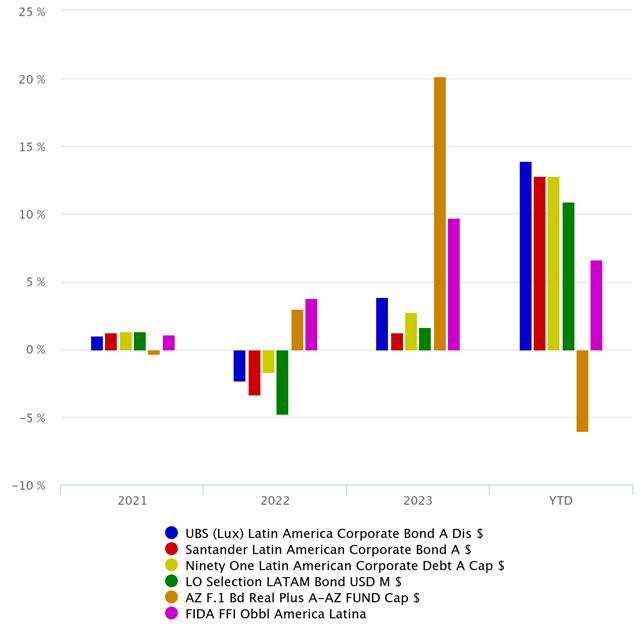

Il mercato obbligazionario latinoamericano ha vissuto un periodo turbolento negli ultimi anni, con rendimenti altalenanti che riflettono l’instabilità politica ed economica della regione, nonché eventi globali di rilievo. L’analisi dei fondi evidenzia l’importanza della diversificazione tra debito sovrano e corporate, nonché l’impatto di vari fattori geopolitici e macroeconomici che hanno influenzato la performance complessiva.

Un esempio significativo è l’Argentina, la cui crisi economica persistente ha avuto un impatto devastante sui mercati obbligazionari, alimentando la volatilità. L’instabilità politica ha esacerbato la difficoltà di gestione del debito pubblico. Le politiche monetarie espansive della Banca Centrale Argentina, combinate con una inflazione galoppante (oltre il 100% nel 2023), hanno portato ad una forte svalutazione del peso e all’aumento dei tassi di interesse, contribuendo alla crescente incertezza. Questo ha avuto riflessi diretti su alcuni fondi che investono in obbligazioni argentine e che hanno visto una performance negativa a 1 anno.

Contemporaneamente, il Brasile ha affrontato la transizione politica tra l’uscente Bolsonaro e l’ingresso del presidente Lula da Silva, il cui ritorno ha suscitato preoccupazioni tra gli investitori a causa della sua retorica più interventista e delle promesse di politiche fiscali espansive. Nonostante questo, la Banca Centrale del Brasile ha mantenuto una politica monetaria relativamente restrittiva, con tassi di interesse ancora elevati (attorno al 13,75% nel 2023), per combattere l’inflazione. Questo ha comportato una certa stabilità nei fondi più esposti al debito sovrano brasiliano, con il Ninety One Latin American Corporate Debt che ha registrato rendimenti positivi a 3 anni e a 5 anni, pari rispettivamente a 15% e 18 %, grazie alla solidità delle emissioni corporate brasiliane e messicane.

Il contesto globale ha ulteriormente complicato la situazione. La pandemia ha messo a dura prova le economie latinoamericane, obbligando molte banche centrali della regione, tra cui la Banca Centrale del Messico, a intervenire con politiche monetarie espansive. La conseguente svalutazione delle valute ha aumentato il rischio per gli investitori, mentre la crescita del debito pubblico ha reso sempre più incerta la sostenibilità fiscale in paesi come il Venezuela e il Nicaragua. Nel frattempo, le politiche monetarie aggressive della Federal Reserve e delle altre banche centrali globali hanno aumentato i costi di finanziamento, influenzando negativamente i fondi obbligazionari latinoamericani. Tuttavia, alcuni fondi corporate, come il Santander Latin American Corporate Bond, hanno mostrato una certa resilienza grazie a emittenti solidi, in particolare tra le grandi aziende messicane e brasiliane, che hanno continuato ad attrarre investitori per i loro rendimenti relativamente alti.

Infine, la guerra in Ucraina ha avuto un impatto significativo sui mercati globali, influenzando anche i titoli obbligazionari latinoamericani. L’aumento dei prezzi delle materie prime ha dato un impulso a paesi come il Brasile, il Messico e il Cile, che sono tra i principali produttori di metalli e altre risorse naturali. Questo ha portato a un miglioramento dei bilanci fiscali di alcuni paesi, ma ha anche alimentato una maggiore inflazione, costringendo le banche centrali a mantenere tassi elevati, come ha fatto la Banca Centrale del Cile.

La dipendenza dal dollaro Usa

Una parte significativa del debito pubblico dei paesi latinoamericani è emessa in dollari USA, una scelta che comporta sia vantaggi che rischi. L’emissione di debito in dollari consente ai paesi dell’America Latina di accedere al mercato internazionale con maggiore facilità, in quanto i titoli denominati nella valuta di riserva mondiale sono più attrattivi per gli investitori globali. Inoltre, i tassi di interesse per i titoli in dollari tendono a essere più bassi rispetto a quelli emessi in valuta locale, in quanto gli investitori percepiscono il debito denominato in dollari come meno rischioso, grazie alla stabilità della valuta. Questo può essere particolarmente utile per i paesi che devono attrarre capitali esteri e che hanno economie vulnerabili o che desiderano evitare il rischio di inflazione o di svalutazione della loro moneta locale.

Tuttavia, emettere debito in dollari comporta anche delle implicazioni significative, specialmente quando i paesi non hanno una piena disponibilità di valuta forte per il rimborso dei debiti. Quando un paese emette debito in una valuta estera, è obbligato a rimborsare i creditori in quella valuta, il che significa che, in caso di svalutazione della moneta locale, il costo in termini di valuta locale del rimborso del debito aumenta. Questo scenario può portare a una situazione di crisi del debito, come è accaduto in vari momenti nella storia recente di paesi come l’Argentina e il Venezuela. La dipendenza dal dollaro espone anche questi paesi al rischio di fluttuazioni dei tassi di cambio e alle politiche monetarie della Federal Reserve, che può aumentare i tassi d’interesse globali, facendo lievitare i costi di finanziamento.

Inoltre, la necessità di gestire debiti in valuta estera implica una maggiore responsabilità da parte dei governi, che devono adottare politiche economiche che garantiscano la stabilità della valuta locale e la sostenibilità dei debiti. Se un paese non è in grado di generare abbastanza riserve in dollari per far fronte ai propri obblighi, può dover ricorrere a misure drastiche, come il default o la ristrutturazione del debito, con gravi conseguenze per la sua reputazione sui mercati internazionali e per la fiducia degli investitori.

I fondi obbligazionari che investono in America Latina continuano a offrire opportunità interessanti per gli investitori disposti ad affrontare il rischio, con rendimenti variabili a seconda delle politiche monetarie, delle condizioni politiche interne e delle dinamiche globali. La volatilità resta una costante, ma l’area presenta anche potenzialità di rendimento elevato, a condizione di diversificare adeguatamente tra debito sovrano e corporate, e di monitorare con attenzione gli sviluppi geopolitici e le politiche delle banche centrali regionali.

I fondi disponibili alla clientela retail italiana, pur pochi numericamente, sono piuttosto diversi tra di loro, sia per quanto riguarda la loro composizione geografica e settoriale che la gestione del rischio. Troviamo infatti prodotti che investono in obbligazioni corporate latinoamericane, maggiormente esposti ai settori privati e alle imprese, ma anche fondi che investono in debito sovrano, come l’AZ F.1 Bond Real Plus, con un’esposizione più diretta ai governi e alle loro politiche fiscali.

Le differenze emergono anche dalle performance, che mostrano una certa variabilità tra i fondi, con alcuni che registrano rendimenti più elevati ma anche una maggiore volatilità, mentre altri mantengono una volatilità relativamente più bassa con rendimenti comunque positivi.

Inoltre, il lookthrough del portafoglio dei fondi fa emergere politiche di investimento sensibilmente differenziate in termini di approccio verso la duration, qualità del credito ed esposizione ai vari paesi dell’America Latina. Pur trattandosi di fondi con un focus sull’America Latina, le caratteristiche di gestione e le esposizioni specifiche variano notevolmente, il che li rende prodotti di investimento distinti con profili di rischio e rendimento differenti.

Monica F. Zerbinati